При усн какой учет ведется. Бухучет на усн

. Налоговый учет при УСН – это внесение первичных данных, полученных в процессе работы предприятия, за определенный отчетный период в специальных отчетных формах, утвержденных для использования отдельными законодательными актами.

Оформленные займы, кредиты, личные вложения учредителей и не могут являться доходами компании.

Учет расходов при УСН доходы минус расходы компания ведет на основе учтенных расходов предприятия. Перечень затрат, которые могут быть приняты к учету изложен в ст. 346.16 НК РФ . В качестве примеры можно привести следующие статьи:

- УСН обязаны вести учет основных средств и затраты на них;

- затраты на оплату труда наемных работников;

- оплата налогов и страховых взносов;

- расходы на покупку канцтоваров;

- оплата рекламы;

- комиссионное банковское обслуживание.

Определение общего объема доходов и расходов компании за отчетный период выполняется на основании налогового регистра – КУДиР (книга учета доходов и расходов при УСН). Книга ведется в нарастающем порядке с поквартальным подведением итогов и уплатой авансовых платежей. На основании этих того в дальнейшем будет формироваться декларация по УСН. Порядок ведения регистра, объект налогообложения и другие существенные моменты должны быть прописаны в учетной политике предприятия.

УСН для ООО в 2017 году может быть рассчитан двумя способами, исходя из объекта налогообложения. В первом случае используется формула :

УСН = полученный доход*6% ,

Второй вариант расчета такой:

УСН = (доходы-расходы)*15% .

Отчетным периодом для «упрощенки» является календарный год, однако, компания должна уплачивать авансовые платежи ежеквартально. Сдать отчет необходимо до 31 марта следующего года.

Заполнение книги доходов и расходов

Основным регистром для ООО на УСН , как уже было отмечено, является КУДиР. Законодательно разрешается вести данный документ в письменном и в электронном виде. Вариант избирается руководителем предприятия, указывается в учетной политике предприятия и устанавливается путем издания соответствующего приказа с назначением ответственного лица. Также представитель фирмы обязан уведомить регистрирующий орган о выбранном способе в уведомительном порядке. Конкретных сроков и обязательного составления данного документа в законодательной практике не указано, однако во многих инспекциях он требуется.

В том случае, если книга ведется в письменном виде, она прошнуровывается, пронумеровывается и передается для заверения в ИФНС. Электронная форма по окончанию отчетного периода, совместно с декларацией подается в налоговую службу. Ежегодно заводится новый регистр.

Заполнение книги осуществляется на основании первичной документации: приходно-кассовых ордеров, счетов-фактур, иных документов, подтверждающих поступивший доход или допущенные расходы.

В регистре не должно присутствовать исправлений, помарок и фактических ошибок. Все страницы прошиваются, нумеруются и заверяются ответственным лицом.

При совмещении налоговых режимов ведется раздельный учет ЕНВД и УСН (также ОСНО и УСН и иных).

Пример по налоговому учету ООО на УСН

ООО «Салют» применяло упрощенный налоговый режим. Предприятия выбрало объектом налогообложения 6% доходы . В течение года, фирма не вела КУДиР, а по завершению налогового периода, бухгалтер вручную подсчитал все поступившие доходы, включая поступления в уставной капитал от учредителей и сумму кредита, взятого на пополнение оборотных средств предприятия, и произвел расчет упрощенного налога.

После предоставления декларации УСН, ООО «Салют» получил уведомление о наложении на предприятие штрафных санкций в размере 10 тыс. рублей , в связи с отсутствием книги доходов и расходов.

Руководитель предприятия обратился в налоговую службу для получения разъяснений, и в выяснилось, что сумма единого налога была уплачена в большем объеме, поскольку уставной капитал и кредиты не считаются доходами. В результате компании «Салют» пришлось оплатить начисленный штраф, однако по упрощенному налогу образовалась переплата в размере 8 тыс. рублей .

Заключение

В завершение можно сделать несколько выводов:

- Налоговый учет доходов и расходов УСН выполняется путем внесения данных о деятельности предприятия в утвержденные налоговые формы отчетов.

- Применение «упрощенки» подразумевает исчисление налога в зависимости от того, какой объект налогообложения был избран.

- Обязательным налоговым регистром для УСН является КУДиР . Ведением документа занимается ответственное лицо и представляется документ в ИФНС по завершению налогового периода.

- Книга может вестись в письменном или электронном виде, а заполняется документ на основании первичных бумаг.

Наиболее популярные вопросы и ответы на них по налоговому учету по УСН для ООО

Вопрос: Приветствую. Я директор ООО, которая была переведена на «упрощенку». После регистрации компании мною было куплено специальное программное обеспечение, где и должна была вестись КУДиР.

Никаких уведомлений, относительно электронного способа ведения книги я в ИФНС не направлял. По завершению года, я книгу распечатал, прошил, поставил свою подпись (печати у меня нет) и передал регистр в отделение налоговой службы, совместно с декларацией.

Сейчас на компанию наложен штраф в 10 тыс. рублей , в связи с отсутствием книги, поскольку поданная мною не была принята в учет по двум причинам: отсутствие печати предприятия и отсутствие уведомления о ведении документа в электронном виде. Подскажите, можно и отменить штраф и законный ли основания для его вынесения?

Ответ: Здравствуйте. Наложение на вас штрафа не является законным. Во-первых, в указано, что ставится на КУДиР лишь в случае ее наличия. Таким образом, ее отсутствие не может являться основанием для наложения штрафа.

Во-вторых, уведомление также не является обязательным документом, хотя судебная практика имеет примеры признания таких требований ИФНС законными (постановление ФАС Северо-Западного округа от 23 декабря 2005 г. № А42-13917/04-20 ). В любом случае отсутствие документа не может стать причиной признания книги недействительно, в связи с тем, что документ был предоставлен своевременно.

В итоге вы может оспорить сложившуюся ситуацию у руководства налогового органа или через суд.

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

СРЕДНЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ПЕНЗЕНСКИЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ КОЛЛЕДЖ

Курсовая работа

по дисциплине « Налоговый учет»

Тема « Налоговый учет при упрощенной системе налогообложения»

Введение

I. УСН – специальный режим для стимулирования малого и среднего бизнеса

1.1 Понятие УСН, порядок перехода на УСН

1.2 Плательщики, объект налогообложения

II. Организация налогового учета при УСН

2.1 Понятие налогового учета

2.2 Уровни налогового учета при УСН

III. Ведение налогового учета в организации, перешедшей на УСН

3.1 Регистры налогового учета

3.2 Пути совершенствование налогового учета

Заключение

Список используемой литературы

Приложение

Введение

Упрощенная система налогообложения - это особый налоговый режим, который предназначен в основном для малых и средних предприятий и индивидуальных предпринимателей.

Упрощенная система налогообложения введена с 2003 года. И с тех пор многие организации предпочли перейти на «упрощенку».

Целью данной работы является раскрытие темы: «Ведение налогового учета при упрощенной системы налогообложения». Поставленная цель потребовала решения следующих задач:

· Проанализировать суть и объекты упрощенной системы налогообложения

· Выделить преимущества и недостатки перехода на упрощенную систему налогообложения

· Рассмотреть ведение налогового учета налогоплательщиками, перешедшими на УСН

Данная работа подготовлена на основе учебно - методической литературы, законодательных актов и нормативных документов, регулирующих предпринимательскую деятельность и определяющих правовые и методологические основы организации и ведения бухгалтерского учёта в Российской Федерации.

I . УСН - специальный режим для стимулирования малого и среднего бизнеса

1.1 Понятие УСН, порядок перехода на УСН

Упрощенная система налогообложения - это особый налоговый режим, который предназначен в основном для малых и средних предприятий и индивидуальных предпринимателей. Особенностью главы 26.2 НК РФ является различие условий применения упрощенной системы налогообложения для организаций и индивидуальных предпринимателей, осуществляющих виды деятельности, названные в статье 346.25.1 НК РФ. Если организации исчисляют и уплачивают единый налог по результатам хозяйственной деятельности, то у предпринимателей, в соответствии с указанной статьей НК РФ, имеется также альтернатива уплачивать в бюджет стоимость патента, устанавливаемую в зависимости от осуществляемого ими вида деятельности законами субъектов Российской Федерации.

Возможность осуществить, в своем роде, возврат к упрощенной системе налогообложения, действовавшей до 1 января 2003 года, когда налогоплательщику надлежало уплачивать в бюджет фиксированную стоимость патента появилась для ряда категорий индивидуальных предпринимателей с 1 января 2006 года.

Переход к упрощенной системе налогообложения, равно как и возврат к общему налоговому режиму, осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, регламентируемом главой 26.2 НК РФ.

Сущность единого налога, уплачиваемого в связи с применением упрощенной системы налогообложения организациями и индивидуальными предпринимателями, заключается в том, что он заменяет уплату целого ряда налогов, устанавливаемых общим налоговым режимом.

Организации, применяющие данный налоговый режим, освобождаются от обязанности по уплате:

· налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 3 и 4 статьи 284 НК РФ),

· налога на добавленную стоимость (за исключением случаев ввоза товаров на таможенную территорию Российской федерации и аренды государственного имущества, когда у организации возникает обязанность уплаты НДС на основании главы 21 НК РФ в качестве налогового агента),

· налога на имущество организаций,

Индивидуальные предприниматели, применяющие данный налоговый режим, освобождаются от обязанности по уплате:

· налога на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 НК РФ),

· налога на добавленную стоимость (за исключением случаев, когда индивидуальный предприниматель в соответствии с нормами главы 21 НК РФ выступает налоговым агентом),

· налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности).

Следует особо отметить, что и организации, и индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации (в частности, за работников 14%, предприниматель уплачивает фиксированные взносы на финансирование страховой и накопительной части трудовой пенсии. Для перехода на УСН организации подают заявление в налоговый орган по месту нахождения, а индивидуальные предприниматели - по месту жительства в период с 1 октября по 30 ноября предшествующего года. В заявлении сообщают о размере доходов за 9 месяцев текущего года, а также о средней численности работников за указанный период и остаточной стоимости основных средств и нематериальных активов по состоянию на 1 октября текущего года.

Организация имеет право перейти на упрощенную систему налогообложения, если по итогам 9 месяцев предыдущего года доходы, определяемые в соответствии со статьей 248 Налогового кодекса РФ, не превысили 45 млн. рублей. Это ограничение не применяется для индивидуальных предпринимателей. Для них право перехода на УСН не зависит от размера полученных доходов.

Кроме того, не вправе применять упрощенную систему налогообложения:

– организации, имеющие филиалы и (или) представительства;

– страховщики;

– негосударственные пенсионные фонды;

– инвестиционные фонды;

– профессиональные участники рынка ценных бумаг;

– ломбарды;

– организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

– организации и индивидуальные предприниматели, занимающиеся игорным бизнесом;

– нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

– организации, являющиеся участниками соглашений о разделе продукции;

– организации и индивидуальные предприниматели, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)

– организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период превышает 100 человек;

– организации, в которых доля участия других организаций составляет более 25 процентов (с учетом особенностей, предусмотренных пп.14 п.3 ст.346.12 Налогового кодекса РФ);

– организации, у которых остаточная стоимость основных средств и нематериальных активов превышает 100 млн. рублей.

– бюджетные учреждения;

– иностранные организации.

Также следует учитывать, что если в следующем году по итогам отчетного (налогового) периода доходы налогоплательщика превысят 60 млн. рублей или в течение отчетного (налогового) периода будет допущено несоответствие указанным выше требованиям, то такой налогоплательщик будет считаться утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущены указанное превышение или несоответствие указанным требованиям. Указанное ограничение действует как для организаций, так и для индивидуальных предпринимателей.

Вновь созданная организация и индивидуальный предприниматель вправе подать заявление об использовании УСН в 5-дневный срок с даты постановки на налоговый учет и применять ее с даты постановки на учет, указанный в свидетельстве, выданном налоговым органом.

Формы заявления о переходе на УСН и сообщения об уплате права на применение УСН утверждены приказом МНС РФ от 19.09.2002 N ВГ-3-22/495@ с изменениями по приказу ФНС РФ от 17.08.2005 N ММ-3-22/395@.

В заявлении обязательно должно быть указано:

1. Полное наименование, ИНН и КПП организации или фамилия, имя, отчество и ИНН индивидуального предпринимателя;

2. Адрес места нахождения организации или адрес места жительства индивидуального предпринимателя;

3. Объект налогообложения – «доходы» или «доходы, уменьшенные на величину расходов».

В дальнейшем объект налогообложения налогоплательщик может менять ежегодно, если уведомить об этом налоговую инспекцию до 20 декабря года, предшествующего году, в котором предлагается изменить объект налогообложения. В течение же налогового периода (года) менять объект налогообложения нельзя.

4. Размер доходов за 9 месяцев предыдущего года, среднюю численность работников за 9 месяцев предыдущего года и остаточную стоимость основных средств и нематериальных активов (указываются только организациями).

Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не предусмотрено настоящей статьей.

В случае превышения установленного дохода считается перешедшим на общий режим налогообложения с начала того квартала, в котором допущено превышение и несоответствие требованиям, и уплачивает причитающиеся налоги, предусмотренные законодательством РФ.

С начала 2014 года все компании, применяющие , обязаны вести бухучёт и сдавать соответствующую отчётность. Такое нововведение не коснулось только индивидуальных предпринимателей , они, как и прежде, освобождены от этой обязанности.

В связи с изменениями, у многих организаций возникла масса вопросов, связанных с организацией бухгалтерского учета и сдачей форм. Бухгалтеры сразу озадачились вопросом: с чего начать и как правильно всё сделать?

Варианты бухгалтерии при УСН

В связи с принятием нового закона, ведение учёта и сдача бухгалтерской отчётности стали обязательными для всех ООО

. Вместе с этим законом были установлены упрощённые модели ведения бухучёта для малого бизнеса, который в большинстве своём применяет рассматриваемый спецрежим.

В связи с принятием нового закона, ведение учёта и сдача бухгалтерской отчётности стали обязательными для всех ООО

. Вместе с этим законом были установлены упрощённые модели ведения бухучёта для малого бизнеса, который в большинстве своём применяет рассматриваемый спецрежим.

Компании, не относящиеся к малому предпринимательству, но работающие на «упрощёнке», осуществляют учёт по общим правилам без сокращения документооборота. Также вести полноценный бух. учёт обязаны предприятия, имеющие риск перехода на основной режим (ОСНО).

Ведение полного бухгалтерского учёта будет полезно компаниям, которые не собираются превышать установленные нормы для УСН, но по причине особого цикла финансово-хозяйственной деятельности обязаны постоянно анализировать состояние активов и оборотных средств.

Годовой бухгалтерский отчёт

Список годовой бухгалтерской отчётности для УСН состоит из двух основных реестров:

- Бухгалтерский баланс предприятия (форма №1).

- Отчёт о финансовых результатах (форма №2).

Кроме того, могут сдаваться менее популярные формы: отчёт об изменениях капитала (форма №3), обязательное аудиторское заключение.

Отчётная документация, которая используется при данном спецрежиме, имеет более упрощённый вид по сравнению с общепринятыми формами. Все данные в ней указываются в сжатом, обобщённом виде. В табличной части документов существенно сокращено количество заполняемых строк.

Основные требования к отчётности на УСН

Реестры, которые сдаются в налоговую инспекцию, должны отвечать определённым требованиям к оформлению:

- Бухгалтерская информация должна быть целостной. Особенно это важно для тех компаний, которые имеют обособленные подразделения. Сведения об активах и пассивах филиалов должны отражаться в общей отчётности.

- Очень важно, чтобы указанные расчёты были достоверными и отражали реальную картину финансового состояния компании.

- В бухгалтерской отчётности по УСН необходимо отражать показатели, которые имеют наиболее существенное значение для оценки финансового и имущественного положения фирмы. Такие расчёты организация может производить самостоятельно, руководствуясь положением по бухгалтерскому учёту 4/99 .

- Сведения, представленные в отчётах, должны быть последовательными и отражать финансовое состояние компании в виде сравнения нескольких периодов.

Кроме всего вышеперечисленного, бухгалтерский отчёт должен быть своевременным и заполненным в российской валюте.

Подробная информация о ведении упрощенного бухучета на «упрощенке» представлена на следующем видео:

Бухгалтерский баланс: виды, срок сдачи

Компании, относящиеся к малому бизнесу, имеют право выбирать, какую форму баланса они будут предоставлять в налоговую – упрощённую или общую

. Стоит заметить, что упрощённый баланс не используется фирмами, попадающими под обязательный аудит.

Компании, относящиеся к малому бизнесу, имеют право выбирать, какую форму баланса они будут предоставлять в налоговую – упрощённую или общую

. Стоит заметить, что упрощённый баланс не используется фирмами, попадающими под обязательный аудит.

Баланс для УСН по сравнению с традиционной формой имеет ограниченное количество строк актива и пассива. Но это не значит, что какие-то сведения не указываются в реестре. В случае отсутствия тех или иных показателей по причине особенностей бизнеса, соответствующие графы остаются незаполненными на законных основаниях. Например, если компания занимается оказанием услуг, то у неё вполне может не быть основных средств.

Годовой отчёт сдаётся в налоговые органы не позднее 31 марта. Кроме того, в этот же срок он сдаётся в органы государственной статистики.

Такие нормы определены НК РФ (ст. 23 п. 1) . Если компания зарегистрировалась в реестре после 30 сентября, то первый баланс нужно будет сдать только в конце следующего года.

По распоряжению руководства форма может сдаваться чаще. Она может потребоваться собственникам, контрагентам и кредитным организациям для анализа финансового состояния. В налоговую такая промежуточная отчётность не представляется.

За нарушение установленного срока сдачи предусмотрен штраф в размере двухсот рублей и административная ответственность.

Отчёт о финансовых результатах

Вторая форма является более сложным документом по сравнению с балансом. Показатели, которые вносят в реестр, вычисляются с помощью определённых формул, а не являются остатками бухгалтерских счетов. Форма №2 также имеет полную и сокращённую версию

.

Вторая форма является более сложным документом по сравнению с балансом. Показатели, которые вносят в реестр, вычисляются с помощью определённых формул, а не являются остатками бухгалтерских счетов. Форма №2 также имеет полную и сокращённую версию

.

Отчёт о финансовых результатах является отражением финансового результата компании, рассчитанного за определённый период. Расчёт является основным источником показателей рентабельности предприятия.

Для заполнения формы используются дебетовые обороты по конкретным счетам, которые вносятся в таблицу нарастающим итогом. Все отрицательные величины и расходы отражаются в круглых скобках. При заполнении формы следует руководствоваться положением о бухгалтерском учёте.

Отчёт сдаётся в течение 90 дней после окончания расчётного периода. Реестр предоставляется в составе бухгалтерской отчётности.

Ответственность за несоблюдение срока сдачи регламентирована статьей 120 Налогового Кодекса . В случае грубых нарушений в сфере бухгалтерского учёта компанию могут наказать штрафом в размере от 10 до 40 тыс. руб. Также на административное лицо может быть наложено взыскание в размере от 2 до 3 тыс. руб., причём к статусу грубых нарушений может быть отнесено отсутствие первичных документов.

Определение 1

Упрощенная налоговая система или сокращенно УСН – это система налогообложения, характеризуемая небольшой налоговой нагрузкой и простотой процесса ведения учета и отчетности.

Варианты налогообложения

Упрощенная система допускает два варианта налогообложения, которые отличаются налоговой базой, ставкой налога и порядком расчета налогов:

- УСН – «доходы»,

- УСН – «доходы минус расходы».

Однозначно говорить о том, что УСН наиболее выгодная система налогообложения нельзя. Но при этом УСН – это достаточно гибкий и удобный инструмент, позволяющий регулировать налоговую нагрузку.

Особенности налогового учета при упрощенной системе налогообложения

Налоговые ставки при УСН значительно ниже, чем на общей системе налогообложения. Для УСН с объектом обложения «Доходы» ставка налога равна 6%. Начиная с 2016 года региональные власти имеют возможность снижать налоговую ставку на УСН «Доходы» вплоть до 1%. Для УСН с объектом обложения «Доходы минус расходы» налоговая ставка равна 15%, но она может быть понижена региональными законами до 5%.

У налогоплательщиков применяющих УСН «Доходы» есть возможность снизить авансовые платежи по налогу за счет перечисленных в текущем квартале страховых взносов. Единый налог таким образом можно уменьшить до 50%. Предприниматели на упрощенной системе без работников имеют право учесть всю сумму взносов и свести размер единого налога к нулю.

При применении УСН «Доходы минус расходы» разрешается учитывать перечисленные страховые взносы в качестве расходов при расчете налоговой базы.

Менее выгодной, в определенных случаях, упрощенная система может быть в сравнении с системой ЕНВД и относительно стоимости патента для предпринимателей.

Общества с ограниченной ответственностью на УСН могут уплатить налог только путем безналичного перечисления. Обязанность предприятия по уплате налога является выполненной только когда предъявлено в банк платежное поручение. Платить налоги организациям наличными деньгами запрещает Минфин.

Налоговый учет при использовании упрощенной системы ведется в «Книге учета доходов и расходов» (КУДиР) для УСН. Начиная с 2013 года, все юридические лица на упрощенной системе обязаны вести бухгалтерский учет, у предпринимателей такой обязанности нет.

Отчетность при УСН представлена только декларацией, сдаваемой по итогам прошедшего года до 31 марта для юридических лиц и до 30 апреля для предпринимателей.

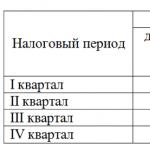

При упрощенной системе налогообложения помимо налогового периода (календарного года), есть еще и отчетные периоды – квартал. По его итогам требуется рассчитать, затем заплатить авансовые платежи по данным представленным в КУДиР, которые далее учитываются при расчете налога по итогам года.

Положительным при УСН «Доходы» является то, что налогоплательщику не надо доказывать обоснованность и документальное оформление расходов. Достаточно отражать полученные доходы в КУДиР и сдать декларацию по итогам прошедшего года. При расчете налоговой базы на указанном режиме расходы вообще не учитывают.

Налогоплательщики на УСН «Доходы минус расходы» должны подтверждать свои расходы корректно оформленными документами. Расходы законодательно утверждены и изложены в закрытом перечне в статье 346.16 НКРФ.

Упрощенцы не являются плательщиками НДС , за исключением НДС при ввозе товаров в РФ. Существенный минус УСН заключается в ограничении круга партнеров. Контрагенты, работающие с НДС не будут работать с упрощенцем, за исключением случаев, когда расходы на НДС компенсируются более низкой ценой на товары и услуги.

Налогоплательщик на УСН может добровольно выбирать объект налогообложения между «Доходами» или «Доходами, уменьшенными на величину расходов». Такой выбор налогоплательщик имеет право делать ежегодно, сообщив предварительно в ИФНС до 31 декабря о намерении сменить объект с нового года.

Налоговой базой для объекта налогообложения «Доходы» признается выражение доходов в деньгах, а для объекта «Доходы минус расходы» налоговой база - это доходы в денежном выражении, уменьшенных на величину расходов.

Порядок определения, признания доходов и расходов на данном режиме представлен в статьях 346.15 - 346.17 НКРФ. Доходами при УСН признаются:

- выручка от реализации, в том числе имущественных прав;

- внереализационные доходы согласно статье 250 НКРФ.

Налоговая ставка для УСН «Доходы» равна 6% в общем случае. Например, с дохода в 100000 рублей сумма налога составит 6000 рублей. В Обычная ставка для УСН «Доходы минус расходы» составляет 15%. Региональными законами субъектов РФ возможно снижение налоговой ставки до 5%. Узнать ставку в конкретном регионе, можно в ИФНС по месту регистрации.

Вновь зарегистрированные предприниматели на УСН могут получить право работать и применять нулевую налоговую ставку, если в регионе принят такой закон.

Часто встает вопрос: какой объект выбрать - УСН «Доходы» или УСН «Доходы минус расходы». Существует формула, которая показывает, при каком уровне расходов размер налога на УСН «Доходы» равняется сумме налога на УСН «Доходы минус расходы»:

$Доходы \cdot 6\% = (Доходы – Расходы) \cdot 15\%$

Исходя из этого, суммы налога УСН равны, когда расходы составляют 60% от доходов. Соответственно, чем больше расходы, тем меньше будет налог подлежащий уплате. Следует отметить, что эта формула не учитывает критерии, которые могут значительно повлиять на сумму налога.

Во-первых, это алгоритм признания и учета расходов для расчета налоговой базы при УСН «Доходы минус расходы»:

- расходы должны быть правильно документально оформлены, а неподтвержденные расходы не учитываются при расчете налоговой базы;

- закрытый перечень расходов не позволяет учесть все расходы;

- особый порядок признания определенных расходов.

При этом под реализацией понимают не оплату товара покупателем, а передачу товара в собственность. Таким образом, для зачета расходов на приобретение товара для реализации, необходимо этот товар оплатить, оприходовать, реализовать.

Во-вторых, существует возможность уменьшить налог при УСН «Доходы» за счет уплаченных страховых взносов. На этом режиме можно уменьшить сам налог, а на режиме УСН «Доходы минус расходы» страховые взносы учитываются при расчете налоговой базы.

Замечание 1

Таким образом, не всегда формула будет работать при выборе объекта налогообложения. Учет страховых взносов при расчете налога будет оказывать серьезное влияние только при небольших доходах.

В-третьих, в формуле не учитывается возможность снижения региональной налоговой ставки для УСН «Доходы минус расходы» до 5%. Таким образом, при выборе объекта налогообложения на УСН следует учитывать ряд факторов, каждый из которых может стать ключевым.

Налог, который платят предприятия на УСН, называется единым. Данный налог заменяет налог на прибыль, налог на имущество, НДС. В этом правиле есть исключения:

- НДС надо обязательно платить при ввозе товаров в РФ;

- налог на имущество необходимо платить, если имущество оценивается по кадастровой стоимости.

Для предпринимателей единый налог отменяет уплату НДФЛ от предпринимательской деятельности, НДС и налог на имущество. Предприниматели имеют право получить освобождение от уплаты налога на имущество, используемое в предпринимательской деятельности, если обратятся с заявлением в ИФНС.

Сроки уплаты авансовых платежей по единому налогу:

- по итогам первого квартала до 25 апреля;

- по итогам полугодия до 25 июля;

- по итогам девяти месяцев до 25 октября.

Налог рассчитывают по итогам года, учитывая внесенные авансовые платежи. Срок уплаты налога при УСН:

- до 31 марта юридическими лицами;

- до 30 апреля для предпринимателей.

Нарушение сроков оплаты авансовых платежей приведет к начислению пени за каждый день просрочки в размере 1/300 ставки рефинансирования ЦБРФ. За неуплату налога по итогам года будет наложен штраф 20% от неуплаченной суммы налога.

Бухгалтерский и налоговый учет при УСН являются обязательными элементами хозяйственной деятельности упрощенцев. Подробнее о правилах ведения упрощенцами бухучета читайте в нашей статье . А в этой публикации мы расскажем о налоговом учете при УСН.

Применение спецрежима регламентируется главой 26.2 НК РФ. Упрощенная система предлагает предпринимателям два варианта ведения учета – объектом налогообложения могут выступать только доходы или доходы за вычетом издержек. Особенностью является ограниченный перечень затрат, которые могут быть признаны при расчете налоговой базы.

Налоговый учет при УСН: признание доходов и расходов

У субъектов коммерческой деятельности, оформивших переход на упрощенный спецрежим, обязанность по ведению налогового учета появляется в соответствии со ст. 346.24 НК РФ. Признание доходной части осуществляется днем зачисления средств на расчетный счет или получения их через кассу. Если в качестве погашения обязательств используются имущественные активы, то ориентироваться надо на дату фактических расчетов.

Налоговый учет при УСН «доходы» основывается на правильном отображении выручки и внереализационных поступлений. В сумме они составляют налоговую базу. Если должник производит погашение своих обязательств при помощи векселя, то датой появления дохода будет день оплаты по векселю. Доходная база должна быть скорректирована в меньшую сторону на величину возвратов по авансовым платежам. В учете возврат отражается в том периоде, когда он фактически имел место.

Когда ведется налоговый учет при УСН «доходы» , получаемое финансирование в виде субсидий должно отражаться в пропорции к величине затрат, реализованным из этого источника ресурсов. Это правило действует на протяжении 2 лет, после чего разница между расходами и суммой финансирования полностью записывается в доходную базу. При расчете налогового обязательства предприниматели могут уменьшать сумму налога на перечисленные страховые взносы.

Порядок расчета налога:

- выводится величина налоговой базы;

- подбивается сумма по авансовым платежам по налогу и страховым взносам;

- начисляется общее налоговое обязательство;

- определяется окончательный итог налогового обязательства, подлежащего уплате.

Например, ООО «Весна» применяет спецрежим с признаком «доходы», по итогам 1 квартала 2018 года получен доход в сумме 355 000 рублей. Размер перечисленных страховых взносов за наемных работников равен 9700 рублей. Расчет:

- Расчетная величина налогового обязательства равна 21 300 рублей (355 000 х 6%).

- Размер налогового вычета по страховым взносам соответствует всему объему уплаченных сумм, так как 9700 меньше, чем половина расчетного налогового обязательства.

- Сумма подлежащего уплате авансового платежа по налогу за 1 квартал равна 11 600 рублей (21 300 – 9700).

Признание расходов осуществляется по нормам ст. 346.16 НК РФ. Затратные операции важны для тех, кто ведет налоговый учет при УСН «доходы минус расходы». Издержки принимаются в расчет для целей формирования налоговой базы после подтверждения их фактически проведенной оплатой. Затратная часть строго регламентирована НК РФ. Уменьшение налогооблагаемой суммы на величину понесенных расходов возможно, если эта статья расходования средств присутствует в закрытом перечне НК РФ.

В качестве материальных издержек в налоговом учете налогоплательщики могут показать траты, связанные с закупкой:

- сырья;

- материальных ресурсов для производства;

- упаковочных товаров;

- инструментов;

- хозяйственных приспособлений.

Учитывать надо и оплачиваемые суммы за водоснабжение, тепло, электроэнергию, полуфабрикатные изделия. Налоговый учет при УСН «доходы минус расходы» позволяет отнимать из доходной базы издержки, связанные с оплатой труда наемного персонала и приобретением товарной продукции для ее дальнейшей перепродажи.

Порядок документооборота

Система документального подтверждения сформированной налоговой базы основана на первичных документах и данных книги учета доходов и расходов. Шаблон журнала учета приведен в Приказе Минфина от 22.10.2012 г. под № 135н. Записи отражаются в хронологическом порядке, отражению подлежат все операции, которые могут повлиять на величину налогооблагаемой базы .

Книга заводится на один налоговый период. Числовые данные заполняются без учета копеек. Документ может быть оформлен как в бумажном, так и в электронном виде. За отсутствие у субъекта предпринимательства этого учетного регистра накладывается штраф.

Налоговый учет при УСН: изменения 2018 года

С началом 2018 года обновился шаблон книги учета доходов и расходов (КУДиР). Форма приобрела статус обязательной для всех упрощенцев. Изменения затронули порядок начисления и погашения фиксированных платежей ИП. Страховые платежи утратили привязку к МРОТ, их величина утверждена в конкретной сумме , которая подлежит ежегодной индексации. Действие коэффициента-дефлятора при определении лимита по доходам для упрощенцев временно остановлено. Новое пограничное значение доходных поступлений – 150 млн рублей. Такая же сумма утверждена и для лимита стоимости по основным средствам.